【碳酸锂价格大幅下挫,锂电行业探底迹象明显】

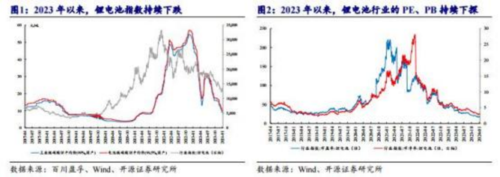

根据百川盈孚和 Wind 数据,2023 年碳酸锂产能同比大幅增长,截至 2024年 1 月 8 日,电池级碳酸锂价格为 10.05 万元/吨,较 2022 年的历史高点下跌了82.37%,已处于 2017 年以来 11.42%的历史分位数。2023 年,在“ 白色石油 ”碳酸锂价格持续下跌、锂电材料产能过剩背景下,锂电池行业景气度同比大幅下滑。

根据 Wind 数据,截至 2024 年 1 月 8 日,锂电池行业指数为 12,340,较 2021年 12 月的历史高点已下跌逾两年,跌幅达 62.95%,已处于 2017 年以来 30.37%的历史分位数;行业市盈率与市净率分别为 17.0 倍、2.9 倍,分别处于 2017 年 以来 0.13%、1.94%的历史分位数,当前锂电池行业呈现“价格低、利润低、估值低 ”的三低水平。

我们认为,当前的行业“三低 ”水平或已充分反映了市场的悲观预期,未来随着上游的碳酸锂价格企稳见底,中游锂电材料有望迎来一轮补库需求,带动锂电材料价格企稳回升!

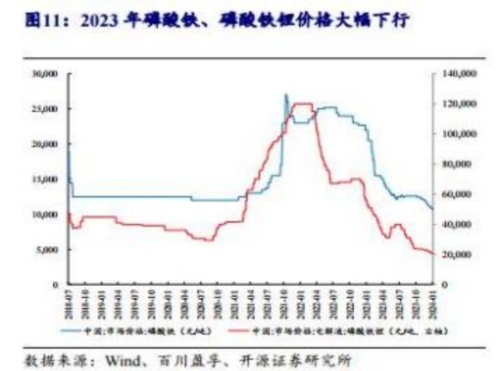

【去年多数锂电材料价格大幅下跌,今年新增产能或延缓投放】

截至 2024 年 1 月 4 日,磷酸铁、磷酸铁锂的价格分别为 10700、21000 元/吨,较 2018 年以来的历史高点分别下降了 60.37%、82.50%;

干法隔膜参考价格为 0.575 元/平方米,较 2018 年以来的历史高点下降80.83%;

六氟磷酸锂市场均价约为 6.6 万元/吨,较 2018 年以来的历史高点下跌88.52%;

DMC、EMC 的价格分别 4700、7650 元/吨,较 2019 年以来的历史高点分别下跌 72.35%、74.50%;

锂电级 PVDF 市场均价约为 7.75 万元/吨,较 2017 年以来的历史高点下跌了84.18%;

负极材料参考价格为 35,298 元/吨,较 2017 年以来的历史高点下跌了49.89%。

随着下游电池厂排产节奏下降、中游锂电材料因产能过剩持续跌价,电池厂 亦采取较低的原材料库存采购策略,倒逼中游锂电材料企业降低开工、维持低库 存、延缓新增产能投放等。根据百川盈孚数据统计,各锂电材料预计在 2024 年 有较多新增产能投产,但当前多数锂电材料价格已在历史低位,这些新增产能投放进度或难以乐观。

【锂电池的需求增长确定性仍然较强,锂电材料或迎来补库行情】

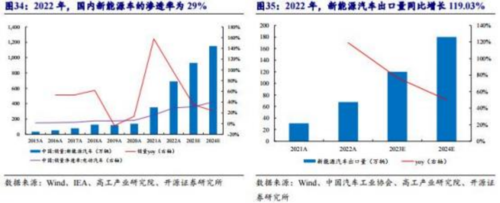

随着碳酸锂和锂电材料价格持续下行,电池价格持续下降,下游整车厂的电 芯成本有所缓解,国内新能源车产业链的一体化优势逐渐体现到电动车的价格优 势上。2023 年随着华为、小米等科技巨头加入“造车新势力 ”,中国新能源汽车加速从电动化转向智能化的发展新趋势。

根据 Wind 数据,2023 年1-11月,国内新能源汽车销量为830.37万辆,同比+36.87%。根据中国汽车工业协会数据,2023 年 1-11 月,中国新能源汽车出口量为 109.1 万辆,同比+83.5%。

我们认为,随着碳酸锂价格回落至历史低位、国内新能源车智能化程度不断提高,新能源车的销量、出口数量在 2024 年有望持续超预期。

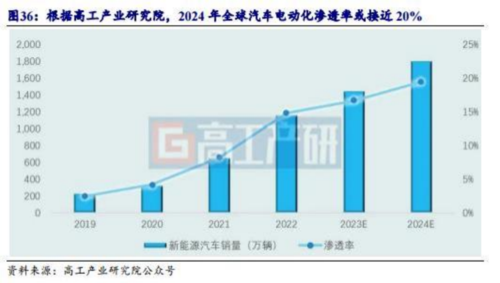

另外,根据高工产业研究院,2023 年,全球新能源汽车销量将突破 1,500 万辆,同比增长或超 47.06%;预计 2024 年,全球新能源汽车销量有望突破1,800 万辆,同比增长或超20%,全球汽车电动化渗透率或接近20%,或仍有较大的提升空间,中国新能源车仍大有可为。

我们认为,随着电芯成本大幅下降、国内新能源车智能化程度不断提高,新 能源车的销量、出口数量在 2024 年有望持续超预期。未来随着碳酸锂价格企稳, 锂电池需求有望超预期增长,而多种锂电材料产能已严重过剩,大部分企业已 陷入亏损,规划的新增产能或将延后投放,未来供需共振下,锂电材料有望迎来补库行情,届时锂电材料价格有望回暖!